Dans cette dernière partie de la série de blogs sur la participation des collaborateurs, nous vous donnerons un bref aperçu des questions fiscales les plus importantes concernant les plans de participation des collaborateurs. Il est important de rappeler que les participants à un tel plan se voient soit (i) allouer immédiatement des actions avec un droit de rachat de la société à certaines conditions pendant une durée appelée “vesting”, soit (ii) attribuer des options pouvant être “échangées” contre des actions à une date ultérieure.

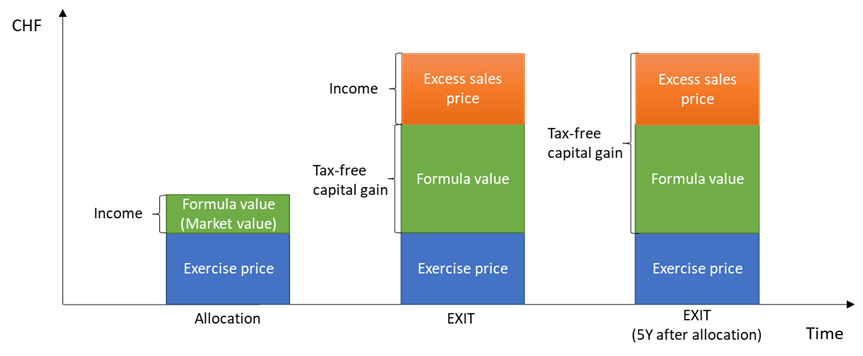

D’un point de vue fiscal, l’octroi d’options n’a pas encore d’incidence fiscale. Une conséquence fiscale n’est déclenchée que lorsque les actions sont transférées au participant ou lorsque les actions sont vendues par le participant. Cela signifie qu’il y a deux moments pertinents sur le plan fiscal :

- l’attribution des actions ; et

- la vente des actions (EXIT).

Cliquez ici si vous souhaitez en savoir plus sur les implications fiscales d’un plan de participation des collaborateurs fantômes (PSOP).

Plan de participation des collaborateurs – Impôts

Revenu imposable : Dans le cadre d’un plan de participation, les participants reçoivent souvent des actions en dessous de leur valeur marchande. D’un point de vue fiscal, la différence entre le prix payé par les participants pour exercer les options et recevoir des actions (qui peut être nul) et la valeur fiscale des actions constitue un avantage monétaire pour le salarié, qui est traité comme un revenu imposable et soumis aux cotisations de sécurité sociale.

Décision fiscale : Pour rendre la charge fiscale prévisible et choisir une méthode d’évaluation appropriée aux start-ups, nous recommandons toujours d’obtenir un ruling fiscal dans lequel l’entreprise convient avec les autorités fiscales de la manière dont la valeur de l’entreprise, c’est-à-dire la valeur de marché à des fins fiscales, doit être déterminée (par exemple au moyen de l’indice financier BAII).

À défaut d’accord sur ce point et l’absence de bénéfices significatifs, les autorités fiscales se baseront sur la valeur de l’actif net (Substanzwert) des actions ou la méthode dite des praticiens (Praktikermethode), consistant en la moyenne pondérée de la valeur de l’actif net (Substanzwert) et (généralement) deux fois les bénéfices capitalisés (Ertragswert). Étant donné que ces évaluations n’augmentent généralement pas de manière significative dans le cas de startups à forte croissance jusqu’à l’exit, dans le pire des cas, une grande partie du produit de la vente pourrait être imposable en tant que revenu. Par conséquent, il peut être bénéfique de convenir avec les autorités fiscales que la méthode d’évaluation sera celle de l’indice financier BAII, lequel permet une meilleure représentation de l’augmentation de la valeur.

Piège fiscal : les collaborateurs doivent payer l’impôt sur le revenu lors du transfert des actions. Toutefois, lors du transfert, aucune somme d’argent n’est versée au collaborateur. Si la différence entre le prix d’exercice et la valeur de la formule est très élevée, cela peut entraîner une facture fiscale importante malgré un faible revenu fixe en espèces.

Période de blocage : Si le plan prévoit que les actions des collaborateurs (entièrement acquises) ne peuvent pas être vendues pendant une certaine période (période de blocage), environ 5,6 % par année de blocage et, sur la totalité de la durée, un maximum d’environ 44 % (correspondant à une période de blocage d’environ 10 ans) peuvent être déduits de la valeur fiscale des actions bloquées.

Gains en capital non imposables : Si les actions sont détenues par une personne physique résidant en Suisse, le produit de la vente des actions peut être considéré comme un gain en capital exonéré d’impôt. Toutefois, dans les cinq premières années suivant l’attribution des actions, ce principe est limité pour les actions de salariés. Dans ce cas, seule l’augmentation de valeur est exonérée d’impôt. L’excédent du prix de vente est considéré comme un revenu imposable.

Vous trouverez un résumé complet sur le thème de l’imposition dans la fiche d’information de l’Office cantonal des impôts du canton de Zurich (en allemand uniquement).