Nachdem wir uns in den letzten Blogartikeln mit dem Aktienbeteiligungsplan (ESOP) beschäftigt haben, werden wir nun den Phantom-Aktienbeteiligungsplan (PSOP) genauer anschauen.

In diesem Artikel beschäftigen wir uns (i) zunächst mit den Gemeinsamkeiten und Unterschieden zwischen einem PSOP und einem ESOP (ii) und gehen darauf ein, wie der Prozess der Auszahlung an die Teilnehmer typischerweise funktioniert. Abschliessend stellen wir (iii) die Vorteile eines PSOP dem ESOP gegenüber (iv) und behandeln die steuerlichen Folgen für die Teilnehmer am PSOP.

1 Phantomaktien

1.1 Gemeinsamkeiten mit dem ESOP und Aufbau eines PSOP

Kurz gesagt, der Hauptunterschied zu einem ESOP besteht darin, dass die Teilnehmer des PSOP nicht zu Aktionären des Unternehmens werden. Stattdessen erhalten sie ein vertragliches Recht auf eine Barzahlung bei Eintritt bestimmter Ereignisse, typischerweise der Verkauf oder der Börsengang des Unternehmens. Die finanzielle Beteiligung der Teilnehmer ist vergleichbar mit der von Aktionären. Aus diesem Grund werden die Teilnehmer eines PSOP üblicherweise als Phantom-Aktionäre bezeichnet.

Ein PSOP ermöglicht es dem Unternehmen, die Mitarbeiter an den monetären Gewinnen des Unternehmens zu beteiligen, ohne tatsächliche Aktien auszugeben. Die Mitarbeiter sind damit virtuell am Unternehmen beteiligt. Das bedeutet, dass die Aktionärsstruktur durch einen PSOP nicht verändert wird. Dennoch hat die Einführung eines PSOP, wie auch der ESOP, einen Verwässerungseffekt für die bestehenden Aktionäre (siehe Abschnitt 1.2). Obwohl nach Schweizer Gesellschaftsrecht nicht zwingend vorgeschrieben, ist es daher empfehlenswert, vor der Einführung eines PSOP die Zustimmung der bestehenden Aktionäre einzuholen.

Der Aufbau des PSOP ist dem des ESOP sehr ähnlich. Die beiden Kerndokumente sind:

- Der Plan – hier werden alle Details bezüglich der Mitarbeiterbeteiligung einseitig durch das Unternehmen festgelegt; und

- die Zuteilungsvereinbarung – hier werden dem Teilnehmer die Optionen oder Phantomaktien zugeteilt und im Gegenzug erklärt sich der Teilnehmer bereit, an den Plan gebunden zu sein (und einen Preis für die Optionen/Phantomaktien zu zahlen, falls dies im Plan vorgesehen ist).

Wie beim ESOP werden beim PSOP im Plan insbesondere die folgenden Punkte behandelt:

- Anspruchsberechtigte Teilnehmer: Wer kann an dem Plan teilnehmen (z. B. Mitarbeiter, Vorstandsmitglieder und Berater).

- Grösse des Optionspools: Die maximale Anzahl der auszugebenden Phantomaktien (z.B. 5-20% des aktuellen Grundkapitals).

- Ausübungspreis: Der hypothetische Preis, den die Teilnehmer für die Zuteilung von Phantomaktien zahlen – Phantomaktionäre müssen tatsächlich nichts zahlen, der Ausübungspreis wird einfach von der Auszahlung beim Auslöseereignis abgezogen.

- Vesting: Bei einem Vesting müssen die Phantomaktien im Laufe der Zeit von den Teilnehmern verdient werden. Einmal unverfallbar geworden, behalten die Phantom-Aktionäre den Anspruch auf die Leistungen, auch wenn sie das Unternehmen verlassen. Bei Eintritt eines Liquiditätsereignisses wird die Unverfallbarkeit in der Regel “beschleunigt” und alle Phantomaktien berechtigen zu einer Auszahlung.

- Verfall der Phantomaktien (Bad Leaver): Beim Eintreten bestimmter Ereignisse verfallen alle Phantomaktien. Typischerweise sind solche Ereignisse ein Verstoss gegen ein Wettbewerbsverbot, die Kündigung des Arbeitsvertrags aus wichtigem Grund oder kriminelle Handlungen gegen das Unternehmen (ein sogenannter Bad Leaver).

Da die Teilnehmer nicht Aktionäre der Gesellschaft werden, wird die Zuteilung der Phantomaktien vereinfacht. Dies bedeutet, dass kein Termin beim Notar für die formale Kapitalerhöhung erforderlich ist.

Die Ereignisse, die eine Zahlung an den Phantomaktionär auslösen, werden als Liquiditätsereignisse bezeichnet. Typischerweise sind dies alle Ereignisse, bei denen die Aktionäre Bargeld erhalten, insbesondere (i) ein EXIT (ein Verkauf aller Aktien, aller Vermögenswerte, ein IPO oder eine Fusion) oder (ii) eine Dividendenausschüttung.

1.2 Auszahlung an Phantom-Aktionäre

Der Anspruch der Phantomaktionäre stellt typischerweise eine vertragliche Verpflichtung der Gesellschaft gegenüber den Beteiligten dar. Bei einem EXIT wird diese Verpflichtung vom Käufer bei der Verhandlung des Kaufpreises mit den Gesellschaftern berücksichtigt.

Alternativ kann der Plan kann vorsehen, dass z.B. die Gründer für die Ansprüche der Phantomaktionäre haften. In diesem Fall müssen die Phantomaktionäre vom Käufer nicht berücksichtigt werden und nur die Gründer werden durch die Phantomaktien verwässert.

Im folgenden vereinfachten Beispiel wird der Plan vom Unternehmen finanziert und die Aktionäre haben eine Bewertung des Unternehmens von CHF 5 Millionen ausgehandelt, was einem Kaufpreis von CHF 50 pro Aktie entspricht. Dieser Betrag reduziert sich jedoch aufgrund der Verpflichtung des Unternehmens, die Phantomaktionäre zu bezahlen. Geht man von einem Ausübungspreis von CHF 0 aus, wird der vom Käufer an die Aktionäre bezahlte Kaufpreis wie folgt berechnet:

| EXIT Preis für die Firma | CHF 5’000’000.00 |

| Anzahl Stammaktien | 100’000 |

| Preis pro Aktie | CHF 50.00 |

| Anzahl Phantomaktien | 20’000 |

| Ausübungspreis der Phantomaktie | CHF 0 |

| Gesamtanzahl der Aktien (Stammaktien & Phantomaktien) | 120’000 |

| Angepasster Preis pro Aktie / Phantom Aktie | CHF 41.70 |

| Haftung des Unternehmens gegenüber den Phantom-Aktionären (angepasster Preis x Phantom-Aktien) | CHF 833’333.33 |

Bei einem solchen Liquiditätsereignis werden die Phantomaktionäre wirtschaftlich so behandelt, als wären sie Aktionäre. Sie erhalten pro Phantomaktie den gleichen Geldbetrag wie die Aktionäre pro Stammaktie. Wie im obigen Beispiel ist die einfachste und häufigste Lösung, dass die Gesellschaft für die Zahlung haftet.

1.3 Vorteile gegenüber dem ESOP

Aus Sicht des Unternehmens haben Phantomaktien gegenüber dem klassischen ESOP den Vorteil, dass die Teilnehmer keine Informations- oder Beteiligungsrechte erhalten. Sie sind lediglich wirtschaftlich am Erfolg des Unternehmens beteiligt. Zudem ist ein PSOP im Gegensatz zu einem ESOP vergleichsweise schnell und einfach aufgesetzt, da keine gesellschaftsrechtlichen Handlungen vorliegen und die steuerlichen Konsequenzen zwar nicht immer ideal, aber zumindest überschaubar sind.

Phantomaktien sind eine rein vertragliche Verpflichtung des Unternehmens gegenüber den Teilnehmern. Im Vergleich zur Ausgabe von echten Aktien im Rahmen eines ESOP ist ein solcher Plan einfach zu verwalten und es ist kein Steuerbescheid oder eine jährliche Kapitalerhöhung mit Notarbesuch notwendig.

Andererseits stellen die ausstehenden Phantomaktien eine Verbindlichkeit des Unternehmens dar, die vom Unternehmen überwacht und bei Zahlungen an die Aktionäre berücksichtigt werden muss.

1.4 Steuer (für in der Schweiz ansässige Personen)

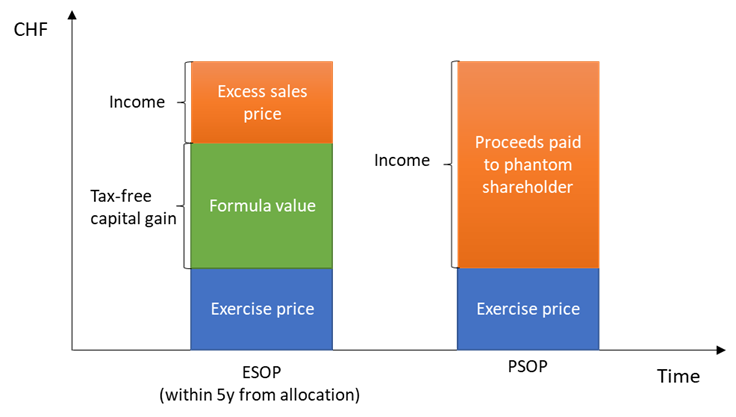

Ein Phantomaktionär hat keinen Anspruch auf steuerfreie Kapitalgewinne. Daher ist die Steuerbelastung in der Regel höher, als wenn er Aktien im Rahmen eines ESOP erhalten hätte, da der gesamte Erlös, d. h. die gesamte Auszahlung, für den Teilnehmer steuerpflichtiges und sozialversicherungspflichtiges Einkommen darstellt.

Auszahlungen aus dem PSOP werden jedoch nur im Liquiditätsfall als Gehaltsbestandteil (zzgl. Sozialabgaben) versteuert, d.h. die Teilnehmer haben auch Geld auf ihr Bankkonto erhalten. Obwohl in der Regel höhere Steuern anfallen, kann die Situation für Phantom-Aktionäre attraktiver sein. Mitarbeiter, die Aktien im Rahmen eines ESOP erhalten haben, können sich in einer unangenehmen Situation befinden, da bereits zum Zeitpunkt der Ausübung der Optionen, bevor es zu einem Liquiditätsereignis kommt, Steuerverbindlichkeiten bestehen können. In einem solchen Fall müssen die Teilnehmer unter Umständen hohe Einkommens- und Vermögenssteuern zahlen, ohne dass sie (aufgrund ihres niedrigen Einstiegsgehalts) genügend Mittel zur Begleichung der Steuern zur Verfügung haben.

Hierbei ist es wichtig zu beachten, dass die steuerlichen Konsequenzen für die Teilnehmer vom steuerlichen Wohnort der Teilnehmer abhängen, nicht von der Gesellschaft. Nur wenige Länder erlauben steuerfreie Kapitalgewinne, so dass die steuerlichen Vorteile des ESOP für internationale Teilnehmer typischerweise weniger ausgeprägt sind als für Schweizer Teilnehmer.

1.5 Zusammenfassung

Ein PSOP ist einem ESOP in vielerlei Hinsicht sehr ähnlich. Insbesondere der Plan ist in vielerlei Hinsicht nahezu identisch. So kann das Konzept der Unverfallbarkeit auch auf den PSOP angewendet werden, um Mitarbeiter zu motivieren und zu binden. Die Ausgabe von Phantomaktien hingegen ist im Vergleich zu normalen Aktien vereinfacht, da kein Notartermin für die formale Kapitalerhöhung erforderlich ist. Ausserdem werden die Teilnehmer nicht formal zu Aktionären und erhalten somit, mit Ausnahme der vertraglich replizierten finanziellen Rechte, keine Aktionärsrechte. Für Teilnehmer mit Wohnsitz in der Schweiz besteht der grösste Nachteil in der Regel darin, dass sie bei einem Verkauf nicht von einem steuerfreien Kapitalgewinn profitieren können und eine Auszahlung immer einkommensteuerpflichtig wird.